CAC - Customer Acquisition Cost (顧客獲得単価)

CAC(Customer Acquisition Cost)は顧客獲得コストのことで、最近注目を浴びているSaaSというビジネスモデルにおいての経営指標としてよく利用されます。SaaSとはSoftware As A Serviceのことで、主にクラウド上で提供される、月額/年額課金制のサブスクリプションモデルを採用したアプリケーションの開発と販売をしている企業が多いです。私たちStatusbrewもソーシャルメディアマーケティングプラットフォームをオンライン上でユーザーへ提供する企業です。SaaSの特徴はやはりサブスクリプションという料金体系ですので、下記のような料金表を主に提示しています。

話を戻すと、CACとはSaaSのようなビジネスモデル採用企業において、単一の顧客を獲得するための平均費用です。 このCACという経営・マーケティング指標には、マーケティングおよびセールスの費用、およびビジターを顧客に変換するまでにかかった従業員への給与および諸経費が含まれます。

テクノロジー系新興企業にとって最も重要な指標の1つは、CACと呼ばれているほど重要視されています。なぜかというと、スタートアップの失敗の2番目に大きな原因は、顧客を獲得するまでのコストが予想よりも高くなり、CACがそれらの顧客を収益化する能力を上回っていることが多いからです。

CPAとどう違うのか?

ほぼ同じ意味で利用されますが、CPAはどちらかというと広告マーケティングにおける指標として用いられます。

CPAについて詳しくはこちらをご覧ください。

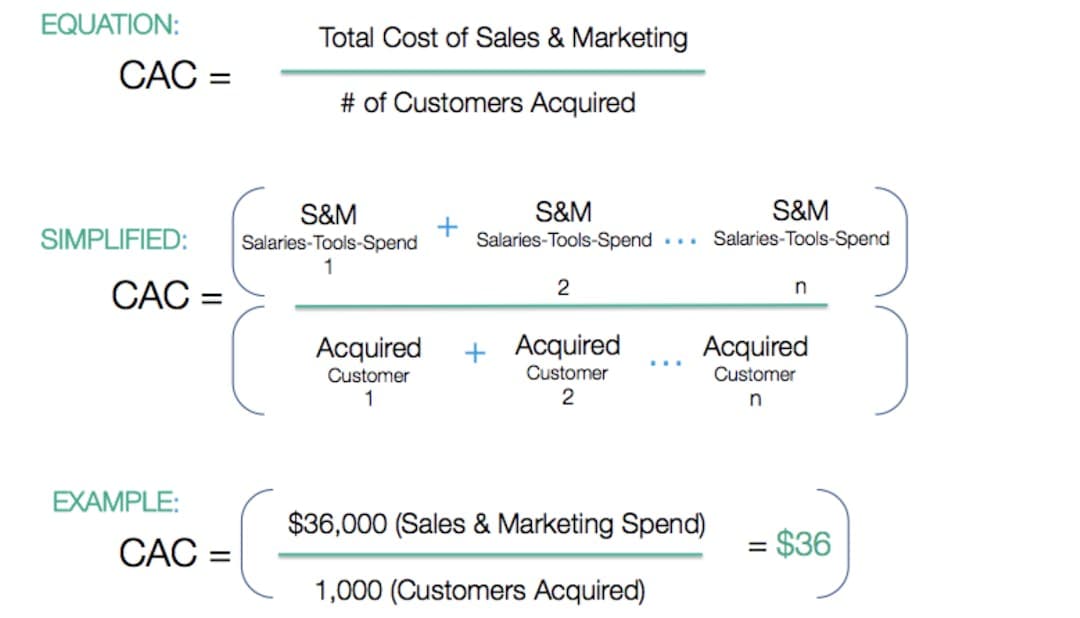

CACの計算方法

CACは以下の計算式で求められます。

CAC = (顧客を獲得するために費やしたコスト) ÷ (新規顧客獲得数)

顧客を獲得するために費やしたコストには、人件費や広告費など、顧客獲得に要した費用を全て含めます。より細かく分解すると、CAC =(ある期間の広告費用+営業給与+代理店販売手数料+賞与+間接費用)÷ (ある期間の新規顧客獲得数)となります。

たとえば、Profittool社の式から引用したように、1,000人の顧客を獲得するために$36,000を費やした場合、CACは単純に$36になります。CAC =(36,000ドル)÷(1000顧客)= 1顧客あたり$36

CACには何が含まれる?

では、その顧客獲得のために必要な費用とは実際どのようなものが計上されるのでしょうか?

分析ツールRed Granite社の資料によると、

有料広告

PR費

セールスマンへのコミッションや諸経費

無料トライアル期間のサポート

オンボーディング費用

とSaaSならではの費用が入っていますね。もちろん、大部分はペイド広告と人件費です。

なぜCACが大切なのか?

CACを語るには、まずSaaSのビジネスモデルの把握をしなければいけません。まず、SaaSでは、決算書にある期間損益ではなく、ユニットエコノミクスを監視しながら投資の判断することが非常に重要であるとされています。ユニットエコノミクスとは、顧客1件あたりの経済性です。

SaaSを始めとしたサブスクリプションモデルは、従来型のキャッシュフローの構成とは収益モデルが大きく異なるため、自分たちの事業やマーケティング戦略がうまくいっているのかいないのか、わからなくなります。SaaS企業のビジネスの健全性を測るのは、ユニットエコノミクスです。つまり、

SaaSにおけるキャッシュインとキャッシュアウトは次のようになります。

緑色の棒グラフはキャッシュイン、すなわちSubscription Paymentで毎月のアプリケーション利用料から原価を引いたものです。

赤色のキャッシュアウトが顧客獲得コスト(CAC:Customer Acquisition Cost)です。計算式は上記の説明通り、当月の有料広告費用(Googleやソーシャルメディア)+セールスへの給与+代理店販売手数料+ボーナス+間接費用)÷ (当月の新規顧客獲得件数)です。

つまり、サブスクリプション式を採用するSaaSビジネスモデルの特徴は、このようにCACを何ヵ月もかけて「取り戻す」というところにあります。

「CACを回復するための月数」は、リカバリーとも呼ばれ、収益性やキャッシュフローを計るための材料の目処になります。大企業は、大量の安価な資本を利用できるため、CACを復旧するのにゆっくりリソースを作り込む余裕があります。一方、スタートアップ企業は通常、初期の段階では資本は何もかもが高額になりがちです。ただし、資本が安くても、CACを取り戻すための月数は、SaaSビジネスのパフォーマンスを予測する優れた数的指標になります。

ちなみにCACを回復する期間の黄金期は12ヶ月と呼ばれ、12ヶ月を超えた場合、収益性が低下することを示しています。

CACを語るのに欠かせないLTV(LifeTime Value)の存在

他にも注目すべきSaaSのKPIがいくつかあります。

チャーン率

ライフタイムバリュー(LTV)

顧客獲得コスト回収期間(Payback Period) = 顧客単価 / CAC

投資回収率(ROI) = LTV / CAC

これらのKPIを他のSaaS企業と比較すると、その企業ごとの強み弱みや、戦略、今後の成長可能性などが見えてきます。

その中でも、LTVについて説明します。なぜならCACを語るには、LTVは必須の存在だからです。

CLV(Customer Lifetime Value)とも呼ばれ、一言で言うと「顧客から生涯にわたって得られる利益」です。顧客があなたの企業のソフトウェアにサブスクリプションして、サービスをキャンセルするまでに得られる利益のことです。 顧客が長くあなたの企業に有料ユーザーとして留まるほど、顧客の価値はもちろん比例して高まります。逆に言えば、キャンセルはもちろんのこと、途中で安いプランに変えたりしても、利益はマイナスになるので最終的にLTVが下がることになります。

では、それはどうやって計算されるのでしょうか。先に結論から申し上げると、企業の記事によって様々な見解があります。

- 顧客の年間取引額 × 収益率 × 顧客の継続年数 - 顧客の平均購入単価 × 平均購入回数 - ARPU / Revenue or Customer churn

など、どれを使ったらいいの?となると思います。

まず、上記の式にフォーカスする前に、LTVの解となる単位は何でしょう?

LTV = ライフタイムバリュー、顧客から得られる「利益」なので、答えは $や¥と言った金額/1人の顧客になります。少し戻って、CACの単位も思い出してみてください。先ほど、1,000人の顧客を獲得するために$36,000を費やした場合、CACは$36になる、と言うケースについて計算方法のところで説明しました。答えはもう出ていますが、顧客あたりに費やした獲得コストなので、同じ単位は$や¥になります。

では、どんな比較をするとよいのでしょうか?

LTV÷CAC > 3 を目指すべき理由

SaaS企業のファウンダーがセールスやマーケティングの取り組みやパフォーマンスについて反省するときに検討する点があります。 あなたが得ているユーザー=顧客は、そのユーザーを獲得するまでにかかった費用よりも価値があるでしょうか? よく聞いてみればどんなビジネスにも精通する考え方ですが、LTV:CAC比は、SaaSビジネスの重要な担い手であるセールスとマーケティングのKPIを測定するためのツールです。

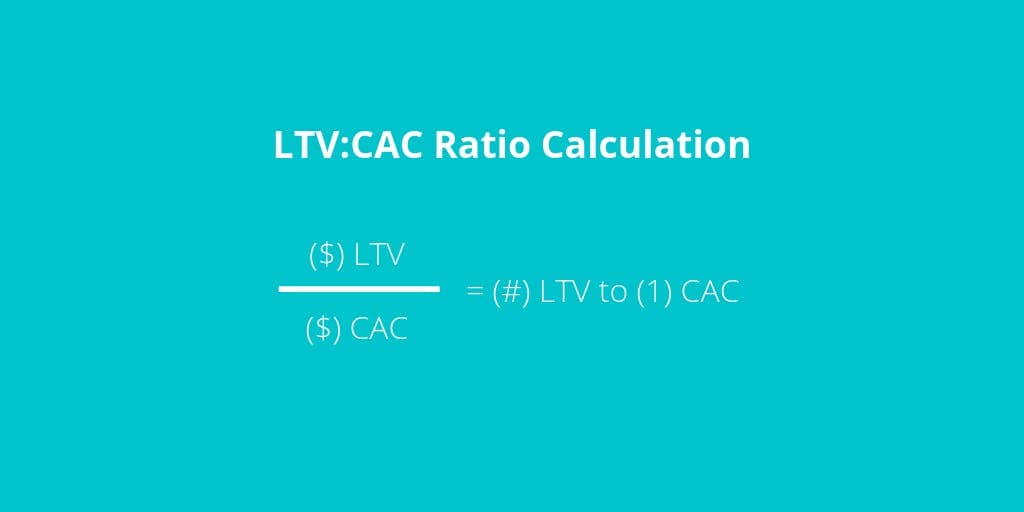

そもそもLTV:CAC比とは?

LTV:CAC比は、顧客のライフタイムバリューとその顧客を獲得するコストの関係を測定します。この比率は、その名の通りその顧客があなたの会社のサービスから離脱するまでにもたらしてくれた利益と、その顧客をゲットするまでに費やした費用という2つの要素が必要です。

あなたの開発するソフトウェアサービスを売って1人の顧客を獲得するのに例えば1万円かかったとします。この時点で、CACは1万円です。その顧客があなたのサービスを使って、通算で6万円の利益を落として、離脱=キャンセルしていきました。とすると、LTVは6万円です。そのときのROIは+500%になりますね。

これに対して、あなたは良い投資をしたと思いますか?

SaaSでは、LTV÷CACが3(ROI +200%)を超えていると、良い運用具合だと言われています。

逆の言い方をすると、LTVが3万円のサービスであれば、CACが1万円を切ってさえいれば次第点とされます。

LTVの計算方法は?

LTVも計算方法が2つありますが、 顧客ごとの平均月間収益 ÷ 当月のチャーンが一般的です。

LTV:CAC比率の計算:

CACの計算方法は前述していますので、LTVとCACを個別に計算したら、LTVをCACで割ります。

例:あなたのまた違うアプリケーションへのLTVが300,000円で、CACが100,000円の場合、LTV:CAC比は3:1です。 上記の通り、成長しているSaaSビジネスの場合、3:1以上の比率を目指す必要があります。比率が高いほど、セールスおよびマーケティングのROIが高くなるためです。 ただし、比率が高すぎる場合は、支出が不足していて成長が抑制されている可能性があるので注意が必要です。何れにせよ、これからも継続成長に向けてCACを下げる、もしくはLTVを上げる取り組みが必要、ということになります。

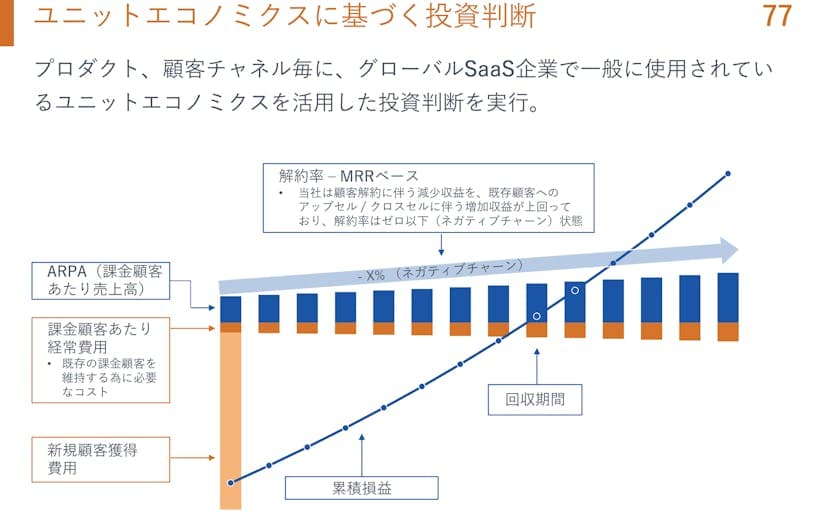

日本のSaaS企業から読み解く

個人向け・法人向けに金融系のウェブサービスを展開している日本のSaaS企業であるマネーフォワードの決算説明書です。このように、MFも「顧客あたり」の利益、費用と計上していて、ユニットエコノミクスに基づいて投資家達に説明していますね。

先ほどの「なぜCACと言う指標が必要なのか?」という章でお見せした資料の図と同じ構造担っていることにお気づきでしょうか?回収するまでのこの累積損益をNegative Cashflowと呼びます。

理想とされる12ヶ月よりも長い回収期間は、改善する必要があることを示します。 が、しかし投資回収期間の長さは次の条件によって異なります。

顧客獲得コスト(CAC):SaaSのようなサブスクリプションベースの企業は、CACに前払いし、顧客が時間とともに徐々に支払うためその支出を補充するリスクを負います。 事前のCACが大きいほど、少しずつ返済に時間がかかります。

顧客の収益化:顧客が毎月(または毎年)CACに返済する増分は、顧客の収益化方法、つまりサービスへの支払い方法によって異なります。 Build Annuel、つまり年間一括払いの場合の定額料金を請求したり、もしくは顧客の要望で月払いにしたり、個別のプランを作成したり、使用状況に応じて価格を調整したりできます。 いち顧客のために作成する支払いプランは、回収期間の長さに影響します。

こちらは日本の主なSaaS企業の売り上げランキングです。

これらを読むと、どんな立ち位置にいる企業が(立ち位置と言っても上場している素晴らしい企業ばかりです)、売り上げに対してどのようにお金をかけているか少しですが見えてきます。

ここで読み解くポイントですが、これらのような大きな企業ほど、事業が枝分かれしていて様々な種類のサービスを、違う時期にリリースしているのでセグメント単位で拾って計算するのは難しいですし、新規事業の投資にどれだけお金を当てているか、も会社次第です。 ただ、広告にどれだけかけているかも見てみるのも興味深いです。売上がまだ小さくて上場する前は広告にお金をかなり投入していますが、その後はそこまで投資拡大せずとも売り上げがついてくると経営部が踏んだ場合は下がってくる傾向にありそうです。

このうえの「人件費」と「広告費」と言う項目だけでは、CACの計算に必要な費用全てが含まれているかは明確には言えませんが、赤い枠の「導入企業=勝ち取った顧客」と言う数字ははっきり出ているので、どのように計算すれば良いのか復習になります。